Adatelemzés: ARCH, GARCH folyamatok

ARCH, GARCH modellek

- ARCH: autoregressive conditionally heteroscedastic; időben változó volatilitás (szórás, variancia) – mivel gazdasági idősorokra szokták alkalmazni, a volatilitás a használt kifejezés

- GARCH: generalized ARCH

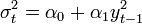

A legegyszerűbb ARCH modell az ARCH(1) modell:

az idősor értéke t-ben,

az idősor értéke t-ben,  | <math>y_{t-1} \sim N(0, \alpha_0 + \alpha_1 y_t-12)<>

Az (1) és (2) egyenleteket 0-ra rendezve, egyenlővé téve, majd átrendezve a következőt kapjuk:

y_t^2=α_0+α_1 y_(t-1)^2+σ_t^2 (ϵ_t^2-1)

Ez egy nem-gaussi AR(1) modell az yt2-re felírva.

| <math>y_{t-1} \sim N(0, \alpha_0 + \alpha_1 y_t-12)<>

Az (1) és (2) egyenleteket 0-ra rendezve, egyenlővé téve, majd átrendezve a következőt kapjuk:

y_t^2=α_0+α_1 y_(t-1)^2+σ_t^2 (ϵ_t^2-1)

Ez egy nem-gaussi AR(1) modell az yt2-re felírva.

Állítás: yt átlaga 0. Biz.: legyen Ys = {ys, ys-1, …, y0}, ekkor, mivel yt csak yt-1-től függ, az pedig egy nulla átlagú gauss: E(y_t )=E(y_t│Y_t )=E(y_t│y_(t-1) )=0 Áll.: yt korrelálatlan Biz.: cov(y_(t+h),y_t )=E(y_t y_(t+h) )=E(y_t y_(t+h)│Y_(t+h-1) )=E(y_t E(y_(t+h)│Y_(t+h-1) ))=0, ha h≠0

Kiszámolhatjuk yt2 és yt4 átlagát (az első könnyű, csak az AR modell képletét alkalmazzuk): E(y_t^2 )=α_0/(1-α_1 ) E(y_t^4 )=(3α_0^2)/(1-α_1 )^2 (1-α_1^2)/(1-3α_1^2 ) Ez a két érték a kurtózis kiszámolásához kellett:

Ha a nevező pozitív, akkor ez mindig nagyobb lesz 3-nál (3 a normál eo. kurtózisa), vagyis ez egy vastag farkú (fat tail) eloszlás lesz.

ARCH(1) kiterjesztése ARCH(m)-re: y_t=σ_t ϵ_t σ_t^2=α_0+α_1 y_(t-1)^2+α_2 y_(t-2)^2+⋯+α_m y_(t-m)^2 yt feltételes eloszlása ismét gaussi: yt | yt-1 ~ N(0, α0+α1yt-12+α2yt-22+…+αmyt-m2)

A legáltalánosabb GARCH(m,r) modell:

Ha megvan a paraméterbecslés (pl: maximum likelihood-dal), akkor jóslást tehetünk a volatilitásra (csak 1 lépésre előre!):

Paraméterbecslés ARCH(1) modellre: maximum likelihood

az f() függvény az yt feltételes eloszlása: N(0, α0+α1yt-12) A –ln(L) minimuma fogja megadni az α0 és α1 paramétereket.