„Adatelemzés: ARCH, GARCH folyamatok” változatai közötti eltérés

(Új oldal, tartalma: „==ARCH, GARCH modellek== *ARCH: autoregressive conditionally heteroscedastic; időben változó volatilitás (szórás, variancia) – mivel gazdasági idősorokra szokt…”) |

(→Állítás: y_t korrelálatlan) |

||

| (9 közbenső módosítás, amit 3 másik szerkesztő végzett, nincs mutatva) | |||

| 7. sor: | 7. sor: | ||

A legegyszerűbb ARCH modell az ARCH(1) modell: | A legegyszerűbb ARCH modell az ARCH(1) modell: | ||

| − | <math>y_t = \sigma_t \epsilon_t </math> | + | <math>y_t = \sigma_t \epsilon_t</math> (1) |

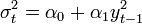

| − | <math>\sigma_t^2 = \alpha_0 + \alpha_1 y_{t-1}^2</math> | + | <math>\sigma_t^2 = \alpha_0 + \alpha_1 y_{t-1}^2</math> (2) |

| − | <math>y_t</math> az idősor értéke t-ben, <math>\sigma_t<math> a szórás t-ben, <math>\epsilon_t<math> standard normál eloszlásból származó zaj, <math>\alpha_1<math> legyen nemnegatív. | + | <math>y_t</math> az idősor értéke t-ben, <math>\sigma_t</math> a szórás t-ben, <math>\epsilon_t</math> standard normál eloszlásból származó zaj, <math>\alpha_1</math> legyen nemnegatív. |

| − | A <math>\sigma_t^2<math>-re AR modellt írtunk fel. | + | A <math>\sigma_t^2</math>-re AR modellt írtunk fel. |

Miért is kell feltételes eloszlásról beszélni (ar conditionally h)? Ha az idősor stacionárius lenne, vagyis az összes elem azonos eloszlásból származna, egy későbbi érték eloszlása megegyezne a hosszú távú, feltétel nélküli eloszlással. A nem stacionárius idősorokra időben változhat a szórás, ezt ha figyelembe vesszük, akkor kapjuk a feltételes eloszlást. | Miért is kell feltételes eloszlásról beszélni (ar conditionally h)? Ha az idősor stacionárius lenne, vagyis az összes elem azonos eloszlásból származna, egy későbbi érték eloszlása megegyezne a hosszú távú, feltétel nélküli eloszlással. A nem stacionárius idősorokra időben változhat a szórás, ezt ha figyelembe vesszük, akkor kapjuk a feltételes eloszlást. | ||

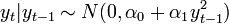

| − | <math>y_t<math> feltételes eloszlása gaussi: <math>y_t | + | <math>y_t</math> feltételes eloszlása gaussi: <math>y_t | y_{t-1} \sim N(0, \alpha_0 + \alpha_1 y_{t-1}^2)</math> |

| + | |||

Az (1) és (2) egyenleteket 0-ra rendezve, egyenlővé téve, majd átrendezve a következőt kapjuk: | Az (1) és (2) egyenleteket 0-ra rendezve, egyenlővé téve, majd átrendezve a következőt kapjuk: | ||

| − | |||

| − | |||

| − | Állítás: | + | <math>y_t^2=\alpha_0+\alpha_1 y_{t-1}^2+\sigma_t^2 (\epsilon_t^2-1)</math> |

| − | Biz.: legyen | + | |

| − | E(y_t )=E( | + | Ez egy nem-gaussi AR(1) modell az <math>y_t^2</math>-re felírva. |

| − | + | ||

| − | + | ==Állítás: <math>y_t</math> átlaga 0== | |

| − | cov(y_ | + | |

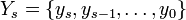

| + | Biz.: legyen <math>Y_s = \left\{y_s, y_{s-1}, \ldots, y_0 \right\}</math>, ekkor, mivel <math>y_t</math> csak <math>y_{t-1}</math>-től függ, az pedig egy nulla átlagú gauss: | ||

| + | |||

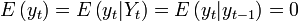

| + | <math>E \left(y_t \right) = E \left( y_t | Y_t \right ) = E \left( y_t | y_{t-1} \right ) = 0</math> | ||

| + | |||

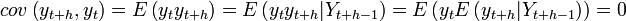

| + | ==Állítás: <math>y_t</math> korrelálatlan== | ||

| + | Bizonyítás: | ||

| + | |||

| + | <math>cov \left(y_{t+h},y_t \right) = E\left(y_t y_{t+h} \right) = E \left(y_t y_{t+h} | Y_{t+h-1} \right) = E \left(y_t E\left(y_{t+h} | Y_{t+h-1} \right) \right) = 0</math>, ha <math>h \neq 0</math> | ||

| + | |||

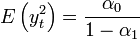

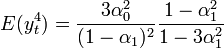

| + | Kiszámolhatjuk <math>y_t^2</math> és <math>y_t^4</math> átlagát (az első könnyű, csak az AR modell képletét alkalmazzuk): | ||

| + | |||

| + | <math>E \left(y_t^2 \right) = \frac{\alpha_0}{1-\alpha_1}</math> | ||

| + | |||

| + | <math>E(y_t^4 ) = \frac{3\alpha_0^2}{(1-\alpha_1 )^2} \frac{1-\alpha_1^2}{1-3\alpha_1^2}</math> | ||

| − | |||

| − | |||

| − | |||

Ez a két érték a kurtózis kiszámolásához kellett: | Ez a két érték a kurtózis kiszámolásához kellett: | ||

| + | |||

| + | <math>\kappa = \frac{E\left(y_t^4\right)}{\left[E\left(y_t^2\right)\right]^2} = 3\frac{1-\alpha_1^2}{1-3\alpha_1^2}</math> | ||

| − | Ha a nevező pozitív, akkor ez mindig nagyobb lesz 3-nál (3 a normál | + | Ha a nevező pozitív, akkor ez mindig nagyobb lesz 3-nál (3 a normál eloszlás kurtózisa), vagyis ez egy vastag farkú (fat tail) eloszlás lesz. |

| + | |||

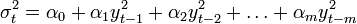

| + | ==ARCH(1) kiterjesztése ARCH(m)-re== | ||

| + | <math>y_t = \sigma_t \epsilon_t</math> | ||

| + | |||

| + | <math>\sigma_t^2 = \alpha_0 + \alpha_1 y_{t-1}^2+\alpha_2 y_{t-2}^2 + \ldots + \alpha_m y_{t-m}^2</math> | ||

| + | |||

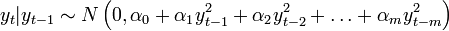

| + | <math>y_t</math> feltételes eloszlása ismét gaussi: <math>y_t | y_{t-1} \sim N \left(0, \alpha_0 + \alpha_1 y_{t-1}^2 + \alpha_2 y_{t-2}^2 + \ldots + \alpha_m y_{t-m}^2\right)</math> | ||

| + | |||

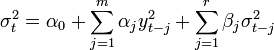

| + | ==A legáltalánosabb GARCH(m,r) modell== | ||

| + | |||

| + | A legáltalánosabb GARCH(m,r) modell a következő: | ||

| − | + | <math>\sigma_t^2 = \alpha_0 + \sum_{j=1}^m \alpha_j y_{t-j}^2 + \sum_{j=1}^r \beta_j \sigma_{t-j}^2</math> | |

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

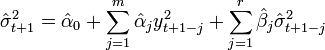

Ha megvan a paraméterbecslés (pl: maximum likelihood-dal), akkor jóslást tehetünk a volatilitásra (csak 1 lépésre előre!): | Ha megvan a paraméterbecslés (pl: maximum likelihood-dal), akkor jóslást tehetünk a volatilitásra (csak 1 lépésre előre!): | ||

| + | |||

| + | <math>\hat{\sigma}_{t+1}^2 = \hat{\alpha}_0 + \sum_{j=1}^m \hat{\alpha}_j y_{t+1-j}^2 + \sum_{j=1}^r \hat{\beta}_j \hat{\sigma}_{t+1-j}^2</math> | ||

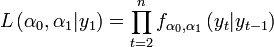

| + | Paraméterbecslés ARCH(1) modellre: maximum likelihood: | ||

| − | + | <math>L\left(\alpha_0,\alpha_1|y_1\right) = \prod_{t=2}^n f_{\alpha_0,\alpha_1}\left(y_t|y_{t-1}\right)</math> | |

| − | az f() függvény az | + | az f() függvény az <math>y_t</math> feltételes eloszlása: <math>N(0, \alpha_0 + \alpha_1 y_{t-1}^2)</math> |

| − | A –ln(L) minimuma fogja megadni az | + | |

| + | A –ln(L) minimuma fogja megadni az <math>\alpha_0</math> és <math>\alpha_1</math> paramétereket. | ||

| + | |||

| + | {{MSc záróvizsga}} | ||

A lap jelenlegi, 2011. június 16., 12:26-kori változata

Tartalomjegyzék

ARCH, GARCH modellek

- ARCH: autoregressive conditionally heteroscedastic; időben változó volatilitás (szórás, variancia) – mivel gazdasági idősorokra szokták alkalmazni, a volatilitás a használt kifejezés

- GARCH: generalized ARCH

A legegyszerűbb ARCH modell az ARCH(1) modell:

(1)

(1)

(2)

(2)

az idősor értéke t-ben,

az idősor értéke t-ben,  a szórás t-ben,

a szórás t-ben,  standard normál eloszlásból származó zaj,

standard normál eloszlásból származó zaj,  legyen nemnegatív.

legyen nemnegatív.

A  -re AR modellt írtunk fel.

-re AR modellt írtunk fel.

Miért is kell feltételes eloszlásról beszélni (ar conditionally h)? Ha az idősor stacionárius lenne, vagyis az összes elem azonos eloszlásból származna, egy későbbi érték eloszlása megegyezne a hosszú távú, feltétel nélküli eloszlással. A nem stacionárius idősorokra időben változhat a szórás, ezt ha figyelembe vesszük, akkor kapjuk a feltételes eloszlást.

feltételes eloszlása gaussi:

feltételes eloszlása gaussi:

Az (1) és (2) egyenleteket 0-ra rendezve, egyenlővé téve, majd átrendezve a következőt kapjuk:

Ez egy nem-gaussi AR(1) modell az  -re felírva.

-re felírva.

Állítás:  átlaga 0

átlaga 0

Biz.: legyen  , ekkor, mivel

, ekkor, mivel  csak

csak  -től függ, az pedig egy nulla átlagú gauss:

-től függ, az pedig egy nulla átlagú gauss:

Állítás:  korrelálatlan

korrelálatlan

Bizonyítás:

, ha

, ha

Kiszámolhatjuk  és

és  átlagát (az első könnyű, csak az AR modell képletét alkalmazzuk):

átlagát (az első könnyű, csak az AR modell képletét alkalmazzuk):

Ez a két érték a kurtózis kiszámolásához kellett:

![\kappa = \frac{E\left(y_t^4\right)}{\left[E\left(y_t^2\right)\right]^2} = 3\frac{1-\alpha_1^2}{1-3\alpha_1^2}](/images/math/b/4/5/b4554626545fea4d6466aa552dddb80e.png)

Ha a nevező pozitív, akkor ez mindig nagyobb lesz 3-nál (3 a normál eloszlás kurtózisa), vagyis ez egy vastag farkú (fat tail) eloszlás lesz.

ARCH(1) kiterjesztése ARCH(m)-re

feltételes eloszlása ismét gaussi:

feltételes eloszlása ismét gaussi:

A legáltalánosabb GARCH(m,r) modell

A legáltalánosabb GARCH(m,r) modell a következő:

Ha megvan a paraméterbecslés (pl: maximum likelihood-dal), akkor jóslást tehetünk a volatilitásra (csak 1 lépésre előre!):

Paraméterbecslés ARCH(1) modellre: maximum likelihood:

az f() függvény az  feltételes eloszlása:

feltételes eloszlása:

A –ln(L) minimuma fogja megadni az  és

és  paramétereket.

paramétereket.